京东方(BOE)晶芯发布COG产品,小间距销量规模已上升至第三位

|

京东方(BOE)晶芯在ICDT正式推出P0.9 COG Mini LED直显产品,该产品采用了基于行业领先的玻璃基显示工艺和先进的微米级封装工艺,使用AM驱动方式,可实现1000 nits高亮度、百万级超高对比度和115% NTSC超高色域,具有无屏闪、低功耗等优势,还可实现纯黑无缝拼接,多项技术指标都处于行业的领先水平。

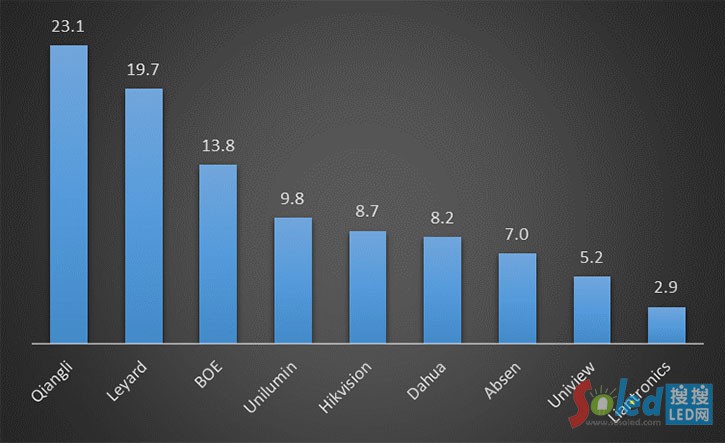

依据奥维睿沃(AVC Revo)《2021年Q1小间距LED市场研究报告》的数据来看,京东方在一季度交出的答卷相当不错,一季度中国大陆小间距LED市场中,京东方销售面积约13.8K平方米,销售额约1.7亿元。销量来看,晶芯的市场规模仅次于传统巨头强力和利亚德,位居行业第三,并与第二梯队的品牌拉开了一定的差距。依赖雄厚的企业实力,晶芯凭借更具竞争力的价格拿下了诸多订单。

此外,“低价出货 模组批发 渠道下沉”的三管齐下,让强力在终端销售的优势十分明显,依旧保持着市场第 一的位置。而利亚德则依靠强大的品牌效应拿到了不少政府项目的订单,并且在下沉市场凭借其子品牌“金立翔”也取得了不错的成绩。“利亚德 金立翔”的双品牌战略也让利亚德的全系列产品实现了对市场的全面覆盖。

2021年Q1中国大陆市场小间距LED销量排名

Data source:奥维睿沃(AVC Revo),Unit:千平米

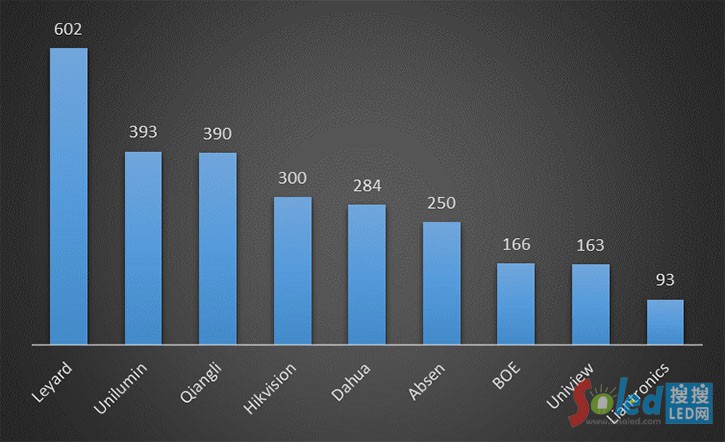

2021年Q1中国大陆市场小间距LED销额排名

Data source:奥维睿沃(AVC Revo),Unit:百万元

根据奥维睿沃(AVC Revo)数据显示,2021年Q1小间距LED市场整体销额30.9亿元,同比增长98.4%,销售面积112.0K平方米,同比增长212.3%。整个市场情况接近2020年Q3水平。抛开2020年疫情影响的因素,销额两年平均增速约35.4%,销量两年平均增速约94.3%,整个行业的市场规模仍处于高速增长之中。

分行业来看,去年年初的新冠疫情使得商业领域的项目陷入停滞。受此影响,零售、企业的市场需求锐减,整体市场主要由公检法、军队、政府等较为稳定的项目来支撑。从去年下半年开始,商业需求开始解冻,酒店、地产、零售等业务逐步恢复,小间距LED产品潜力兑现,到今年一季度基本已恢复正常规模增长水平。由于零售、企业等项目的出货产品主要以较大间距的P2.5系列为主,今年一季度P2.5系列产品相当紧俏,有部分区域甚至出现了供不应求的现象。

价格方面,根据奥维睿沃(AVC Revo)数据显示,2021年Q1小间距LED全区间段产品均价约为2.8万元/m2,较2020年Q4略有降低,主要原因是技术成熟之后带来的成本降低。但由于最近原材料涨价已传导至屏企、 驱动IC的紧缺也进一步加重,处于行业下游的屏企的生产成本持续上涨,利润空间不断受到压缩。其中,P2.5-P2.0系列产品由于技术门槛低,市场竞争最为激烈,这一系列产品的利润空间也相当有限,在一季度的降价中,P2.5产品面临无价可降的处境,本次原材料涨价对该系列产品价格影响最大。除此之外,P1.0以下及P1.2系列的产品相比之下利润空间更大,在面对本次原材料上涨的情况时,能有更多的斡旋空间。奥维睿沃(AVC Revo)预测2021年Q2各产品均价上浮在5%-20%左右,并呈现点间距越大,涨价幅度越大的态势。

既知何处雨,更觉此间凉。驱动IC匮乏的局面短时间内无法缓解,原材料涨价带来的影响也才刚刚开始。在订单充足的一季度过后,涨价的终点在哪里?价格敏感型的市场需求是否会因此受到影响? |